2016年1月から公社債投資信託の税制が大幅に変わりました!

- 1.はじめに

-

平成28年から外国債券や外貨建MMFなどを含む特定公社債や公募公社債投資信託に関する税制が変更されました。

- 2.金融所得課税の一体化

-

公社債の譲渡益は、経過利子の一種という考え方に基づき従来は非課税とされていましたが、公社債市場では日々の金利の動向により市場価格が変動し、その結果として譲渡損益が生じています。

金融商品の多様化により株価に連動する債券など金利以外の要因により譲渡損益が発生する金融商品も販売されていることから、平成25年税制改正において特定公社債や公募公社債投資信託については上場株式等の配当等と同様、課税方式を20%分離課税とし、損益通算も可能とするなどの改正が行われました。

これにより平成28年以降は税負担の違いに左右されずにニーズに応じた投資が可能となり、損益通算の対象が拡大することで投資リスクも軽減されると期待されています。 - 3.変更の内容

-

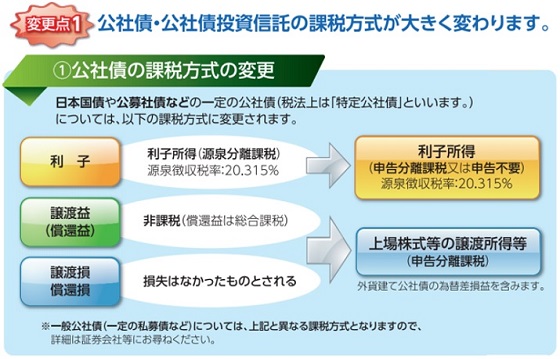

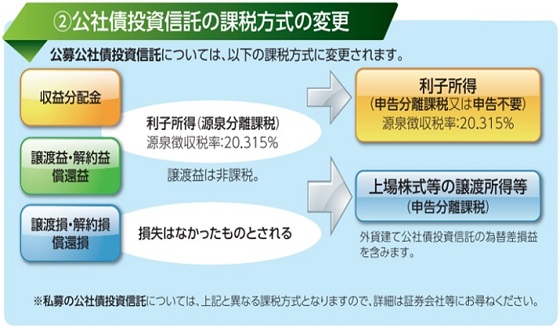

具体的には以下の変更が行われます。

(1) 公社債・公社債投資信託の課税方式の変更

公社債・公社債投資信託の譲渡益は従来非課税でしたが、平成28年以降は課税されることとなり、原則として確定申告が必要となります。

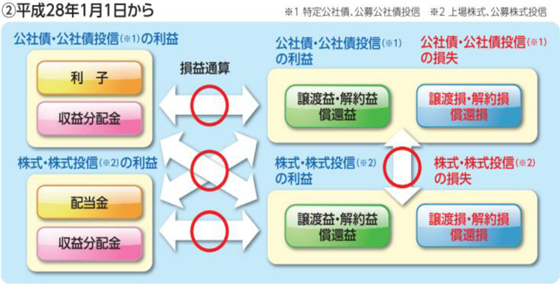

(2) 損益通算の範囲の拡大

上場株式等と特定公社債・公募公社債投資信託の損益通算が可能となります。ただし、非上場株式等については上場株式等との損益通算の対象から外れるため注意が必要です。

(3) 特定口座

特定公社債・公募公社債投資信託について特定口座に預入れることが可能となります。 - 4.検討すべきこと

-

【ケースⅠ】特定公社債・公募公社債投資信託(外債や外貨建MMFなど)で含み益がある場合

平成27年中に売却・解約 譲渡益は非課税 平成28年以降に売却・解約 譲渡益は申告分離課税(20.315%) 税制面だけで考えると、外貨建MMFなどで多額の含み益(為替差益)がある場合には、平成27年中に売却した方が手取り金額が多くなる可能性があります。

【ケースⅡ】特定公社債・公募公社債投資信託(外債や外貨建MMFなど)で含み損がある場合

平成27年中に売却・解約 損益通算不可 平成28年以降に売却・解約 損益通算可(20.315%) 上場株式等の譲渡益がある場合、平成28年以降で売却した方が損益通算ができるため、損益通算によるメリットを検討する必要があります。

- 5.最後に

-

円高の時期に外債や外貨建MMFを購入された方は、近年の円安により多額の含み益がある可能性があるため、現在の含み損益の状況を確認した上で売却時期を検討されることをお勧めします。