平成29年度税制改正大綱【法人課税】

~賃上げを促すための所得拡大促進税制の見直し~

-

前回は、平成29年度税制改正大綱【法人課税】の概要と研究開発税制の見直しについて説明しました。今回は、所得拡大促進税制の見直しについて説明します。

- 1.雇用者給与等支給額が増加した場合の税額控除(所得拡大促進税制)の概要

-

雇用の確保および賃上げによる個人所得の拡大によって消費を回復させ、経済成長につなげることを目的として平成25年度税制改正で創設されたもので、現行の制度は以下のように定められています。

青色申告書を提出している法人が、①雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が増加促進割合以上になっている②雇用者給与等支給額が比較雇用者給与等支給額以上である③平均給与等支給額が比較平均給与等支給額を超える

雇用者給与等支給増加額の10%を法人税額から控除できます。

※現行の上限は法人税額の10%(中小企業者等は20%)までとなっています。簡単にいうと、従業員の給料を増加させた場合、増加額の10%を法人税から控除できるという制度です。なお、雇用者給与等支給額とは、この制度の適用を受けようとする事業年度の所得金額の計算上、損金算入した国内雇用者に対する給与等の支給額のことです。

- 2.各要件の詳細

-

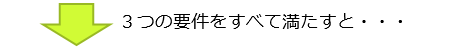

要件①では、基準事業年度の雇用者給与等支給額と比べて、一定割合増加していることが求められています。一定割合は事業年度によって異なり、次のように定められています。

※中小企業者等とは次に掲げる中小企業者または農業協同組合等をいいます。1 資本金の額または出資金の額が1億円以下の法人

ただし、同一の大規模法人(資本金の額若しくは出資金の額が1億円を超える法人または資本若しくは出資を有しない法人のうち常時使用する従業員の数が1,000人を超える法人をいい、中小企業投資育成株式会社を除く)に発行済株式または出資の総数または総額の2分の1以上を所有されている法人および2以上の大規模法人に発行済株式または出資の総数または総額の3分の2以上を所有されている法人を除きます。2 資本または出資を有しない法人のうち常時使用する従業員の数が1,000人以下の法人要件②では、当事業年度の雇用者給与等支給額が、前事業年度の雇用者給与等支給額以上であることが求められています。

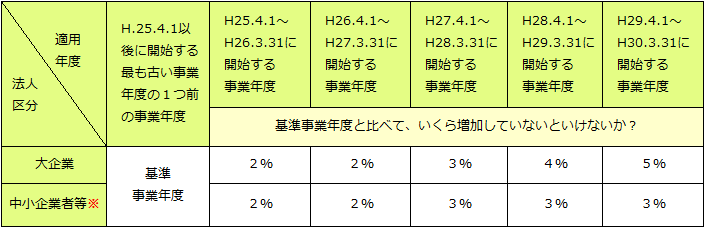

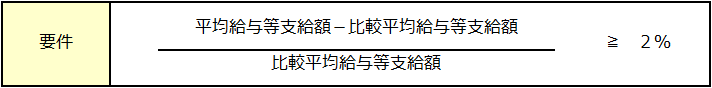

要件③では、平均給与等支給額(雇用者1人当たりの月平均給与額)が、前事業年度の平均給与等支給額を超えていることが求められています。 - 3.改正点

-

今回の大綱では、中小企業者等以外の場合の要件③が次のように見直されています。

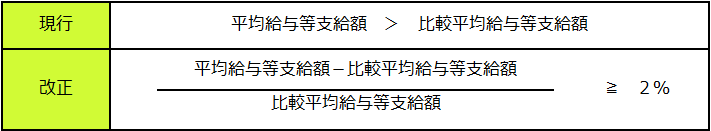

また、控除税額についても、次のように見直されています。

※一定割合・・・中小企業者等以外は2%、中小企業者等の場合は12%なお、中小企業者等の場合の12%については、次の要件を満たす必要があり、これを満たさない場合は、控除税額は「雇用者給与等支給増加額の10%」となります。

以上をまとめると

以上をまとめると

雇用者給与等支給増加額の10%+2%を法人税額から控除できるようになります。

※改正後の上限は法人税額の12%(中小企業者等は22%)までとなります。中小企業のさらなる賃上げを後押しするという改正趣旨のもと、高い賃上げを行う中小企業に対して、大企業を上回る支援の強化が行われる改正内容となっています。

- 仰星監査法人

- 仰星監査法人は、公認会計士を中心とした約170名の人員が所属する中堅監査法人です。全国に4事務所(東京、大阪、名古屋、北陸)2オフィス(札幌、福岡)を展開しており、監査・保証業務、株式上場(IPO)支援業務、ファイナンシャルアドバイザリーサービス、パブリック関連業務、コンサルティングサービス、国際・IFRS関連業務、経営革新等認定支援機関関連業務などのサービスを提供。